Topic68:二重課税を回避する方法: 米国の確定申告の場合

■1■ 外国税額控除とは

日本の確定申告の締切は3月17日でした。

約1カ月後の4月15日には米国の確定申告期限がやってきます。

外国源泉の所得を持ち、外国で税金を納める人は、日本で「外国税額控除の計算」を行い、日本と外国の2重課税を回避、または軽減することができます。

それでは、外国側ではどのような対策をされているでしょうか。

例えば、米国市民または永住権保持者で、日本に居住している人は、「全世界所得」が課税対象になるため、日本の所得も米国で申告する義務があります。

本日は、米国の確定申告で2重課税を回避・軽減する制度をご説明します。

■2■ 米国の2重課税回避の方法

二重課税を軽減または回避できる方法をご紹介します。

米国の確定申告に必要な書類として「Form 1040」が日本の「第1表」にあたるものです。

それに、様々な付表を添えて提出しますが、二重課税回避関連の表は主に2種類あり、一つを選択、または両方提出することができます。

① 外国所得控除(FEIE)– Form 2555:

米国外で得た所得のうち最大 126,500ドル(2024年限度額) を米国の課税対象から除外できます。適用を受けるには、以下のいずれかの要件を満たす必要があります。

o滞在日数テスト(Physical Presence Test):

連続する12か月の間(暦年に関わらず)に、330日以上 外国に滞在していること。

o実質的居住者テスト(Bona Fide Residence Test):

外国に暦年の1年間を通じて居住し、その国との恒久的な関係を証明できること。

② 外国税額控除(FTC)– Form 1116:

外国政府に支払った所得税について1ドルごとに控除を受けることができ、米国での税負担を軽減します。

FTCの計算手順は以下のとおりです。

1.外国源泉所得を特定する。

2.支払った外国税額を確認する。

3.外国税額控除の限度額を適用し、外国源泉所得に対応する米国税額まで控除可能。

4.余剰クレジットは最大10年間繰越、または1年間繰戻しが可能。

■3■ 日米租税条約、他

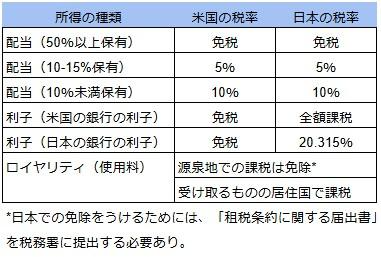

•米国-日本租税条約:

米国と日本は租税条約を締結しており、二重課税の防止および特定の所得に関する税制優遇が適用されます。

主な規定は以下のとおりです。

o社会保障給付の免除: 日本に住む米国市民が受け取る

社会保障給付は米国のみで課税され、日本での課税は免除される。

o事業利益の免除: 日本に恒久的施設(PE)がない限り、日本での課税は免除される。ただし、アメリカに事業体があり、その事業体から委託を受けて日本国内でサービスを提供する場合、

PEの要件を満たす可能性があり、日本での課税が発生することがあります。

PEの判定は業務の種類や契約内容によって異なります

o配当、利子、ロイヤリティ: これらの所得については

租税条約に基づき源泉税率が軽減される。

•外国住宅費控除(Foreign Housing Exclusion/Deduction)– Form 2555:

o外国住宅費控外(Exclusion): 給与所得者は、適格住宅費(家賃、公共料金、一部のメンテナンス費など) を課税所得から除外可能。

o外国住宅費控除(Deduction): 自営業者は、適格な住宅費を控除対象とすることが可能。

控除の最大額は居住地によって異なり、特定の高額生活費地域ではより高い上限が適用されます。

例えば、

東京都(Tokyo, Japan)の例:

IRSの最新のガイドラインによれば、東京都における適格住宅費の上限は、年間で約$73,100と設定されています。これは、月額約$6,000に相当します。

現在のレート(148円)→日本円換算:約888,000円

沖縄県(Okinawa, Japan)の例:

同様に、沖縄の適格住宅費の上限は、年間で約$44,800、月額約$3,682とされています。

現在のレート(148円)→日本円換算:約545,000円

IRSリンク:https://www.irs.gov/irb/2024-15_IRB#NOT-2024-31

■まとめ■

海外在住の米国市民や居住者にとって、二重課税の問題は避けて通れません。

しかし、外国所得控除(FEIE)、外国税額控除(FTC)、租税条約の適用、外国住宅費控除などの制度を活用することで、税負担を最小限に抑えることが可能です。

それぞれの制度には適用要件や手続きがあるため、自身の状況に合わせて最適な方法を選択しましょう。

会社概要

-

GEPAS(ジーパス) 株式会社

〒100-0005

東京都千代田区丸の内1-11-1

パシフィックセンチュリープレイス13階TEL : 03-6775-3660

- LINE公式アカウントはこちら